Spørgsmål

- Kan SKAT bekræfte, at A SEs danske skattepligt ophører på tidspunktet for flytning af ledelsen og af selskabets hjemsted fra Danmark til Malta?

- Kan SKAT bekræfte, at A SE skattemæssigt vil blive anset for at være likvideret, såfremt A SEs skattepligt til Danmark ophører?

- Kan SKAT bekræfte, at aktionæroverenskomsten for A A/S ikke anses for at give aktionærerne en samlet bestemmende indflydelse i A A/S?

- Kan SKAT bekræfte, at A SE ikke skal indeholde skat af likvidationsprovenu i forbindelse med selskabets likvidation, jf. kildeskattelovens § 65, idet likvidationsprovenuet skal behandles efter reglerne i aktieavancebeskatningsloven, jf. ligningslovens § 16 A, stk. 3, nr. 1?

- Såfremt svaret til spørgsmål 4 er "Ja", kan SKAT så bekræfte, at A Limited, Cypern (eller andre af koncernselskaberne/aktionærerne over A Limited) samt de øvrige aktionærer i A SE ikke er begrænset skattepligtig til Danmark af likvidationsprovenuet fra A SE?

Svar

- Ja

- Ja

- Ja

- Ja

- Ja

Beskrivelse af de faktiske forhold

A Ltd. blev etableret i forbindelse med investering i projekt "X". Hovedformålet med projektet var at etablere en marina og tilhørende faciliteter (lejligheder, hotel- og detailhandelsfaciliteter) for lystbåde i verdensklasse.

For yderligere information henvises til www.X. Nedenfor findes en beskrivelse af fakta om koncernstrukturen og det danske selskab, herunder aktionærer og regnskaber.

A A/S

Aktiekapitalen i A A/S udgør Euro X. Selskabet ejes af en række udenlandske aktionærer.

A A/S ejer tre datterselskaber: B (Y-land), C (Y-land) og D (Cypern). Formålet med de to førstnævnte datterselskaber er at udvikle X. Sidstnævnte datterselskab indgår i en separat joint venture og involverer et skibsværft.

Som bilag 1 og 2 vedlægges kopier af det seneste årsregnskab og vedtægter for A A/S. Det fremgår af regnskabet, at resultatet før skat (2012) var negativt og udgjorde Euro X. Selskabets egenkapital er hovedsageligt investeret i de tre datterselskaber.

Egenkapitalen for A A/S udgør i alt Euro X. Egenkapitalen består udelukkende af indskud fra aktionærernes investeringer i det danske selskab. Selskabet har ikke oparbejdet egenkapital fra overført resultat.

Bemærk, at A A/S på nuværende tidspunkt er ved at blive omdannet til et europæisk selskab ("SE-selskab").

Aktionærer i A A/S

|

Virksomhed

|

Hjemsted

|

Aktiekapital (mio. EUR)

|

Ejerskab (%) (2013)

|

|

A Ltd.

|

Cypern

|

EUR X

|

59,0625

|

|

E

|

Cypern

|

1

|

6,25

|

|

Æ

|

Balliwich, Guernsey

|

1

|

6,25

|

|

G

|

Cypern

|

1

|

6,25

|

|

H

|

USA

|

0,5

|

3,125

|

|

I

|

Luxembourg

|

1

|

6,25

|

|

J

|

Cypern

|

1

|

6,25

|

|

K

|

Panama

|

0,05

|

0,3125

|

|

L

|

Schweiz

|

1

|

6,25

|

Aktionæroverenskomst

De ovennævnte aktionærer er bundet af en aktionæroverenskomst, "A ApS - Shareholders' Agreement" af 30. november 2007, som ændret 4. juni 2012.

Tre af aktionærerne, K, L og Æ var ikke aktionærer i selskabet pr. 30. november 2007, men har efterfølgende godkendt og tiltrådt aktionæroverenskomsten. Æ har erhvervet sin kapitalandel fra F. Overdragelsen mellem de to selskaber fandt sted i overensstemmelse med aktionæroverenskomsten for A ApS.

A Limited øgede sin investering den 12. juni 2012, hvor selskabet overtog aktiekapital for X EUR fra Z, som er et amerikansk selskab kontrolleret af samme (familie-) interesser, som den ultimative ejer af A Limited. Ændringen af Aktionæroverenskomsten af 4. juni 2012 faciliterede denne erhvervelse.

Så længe A Limited er den retmæssige ejer af ikke mindre end 30% af de udstedte ordinære aktier, har A Limited ret til at udpege tre direktører. De øvrige aktionærer har ret til i fællesskab at udpege to direktører i selskabet (artikel 4 i aktionæroverenskomsten).

Ledelsen i A A/S består ifølge den modtagne aktionæroverenskomst af 5 direktører, hvoraf de tre udpeges af A Ltd. De øvrige aktionærer har ret til i fællesskab at udpege to direktører i selskabet (artikel 4 i aktionæroverenskomsten). Et flertal kræver mindst tre direktører, hvoraf mindst to skal være udpeget af A Ltd.

Det skal bemærkes, at aktionæroverenskomstens artikel 4.4. fastsætter, at visse beslutninger kræver flertalsafgørelser bestående af mindst 75 % af aktiekapitalen.

Aktionærerne vil fortsætte med at være bundet af aktionæroverenskomsten for A SE før og efter fraflytning fra Danmark til Malta.

I overensstemmelse med Aktionæroverenskomstens punkt 4.4 (e) (ii) og punkt 4.8 kan der ikke udbetales udbytte uden accept fra A Limited. Minoritetsaktionærer er bundet af Aktionæroverenskomsten, som ikke kan ændres uden A Limiteds accept.

Baggrund

Tæt på færdiggørelsen af første fase af investeringsprojektet (etablering af en operativ havn for lystbåde og tilhørende beboelsesbyggeri) blev det besluttet at etablere et SE-selskab i løbet af 2012, og som følge heraf blev der foretaget ændringer i koncernstrukturen.

Selvom den overvejende del af aktionærerne (74,8125 %) p.t. er bosiddende på Cypern, blev det i 2013 besluttet at etablere et SE-selskab på Malta. SE-selskabet vil have permanent hjemsted på Malta. Dette indebærer, at både ledelse og hjemsted flytter fra Danmark til Malta.

Flytning af ledelse og det vedtægtsmæssige hjemsted er planlagt at finde sted hurtigst muligt efter, at relevant myndighedsbehandling i Danmark og på Malta er afsluttet.

Bemærk, at der i koncernen ikke er planer om at ændre den nye struktur efter udflytning til Malta. Dette gælder i en periode på mindst tre år. Dog vil der uden tvivl komme interne omstruktureringer som følge af lovændringer eller ændringer i de forretningsmæssige vilkår. Herunder vil gruppen overveje de købstilbud, der måtte komme fra eksterne parter.

Det skal bemærkes, at til og med dato er selskabet ikke involveret i nogen form for forhandlinger om salg, ligesom ingen tilbud er modtaget.

Pr. 9. juli 2013 er A A/S kontrolleret af A Limited, som ejer ca. 59 % af selskabets aktier.

Koncernens øverste og kontrollerende part er N.

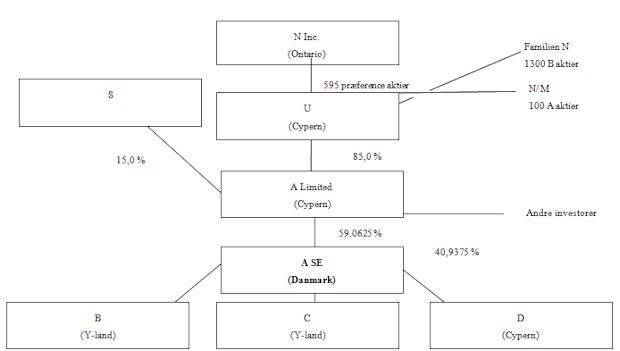

Struktur og koncernoversigt juli 2013:

------------------------------------------------------------------------------------------------

1) B Aktier (ikke stemmeberettigede) er fordelt mellem følgende personer:

N (250 aktier)

M (250 aktier)

O (200 aktier)

P (200 aktier)

Q (200 aktier)

R (200 aktier)

Struktur - Koncernoversigt (før flytning af A SE til Malta):

Oplysninger om virksomheder over Danmark i koncernstrukturen

N Inc.

Som bilag 11 er vedlagt vedtægter for N Inc. N Inc. er skattepligtig i Canada og undergivet almindelig selskabsbeskatning i Canada under Income Tax Act (Canada). Som et selskab i Canada er N Inc. omfattet af Canadas dobbeltbeskatningsaftaler.

N Inc. er 100 procent ejet af N, som er skattemæssigt hjemmehørende i Canada.

S

Eneste aktionær i selskabet er T, som er skattemæssigt hjemmehørende i Canada.

U

U er et fuldt skattepligtigt cypriotisk selskab, som vil være omfattet af cypriotiske skatteregler og Cyperns dobbeltbeskatningsaftaler med de fordele, der følger heraf, ligesom selskabet vil være omfattet af EUs moder-/datterselskabsdirektiv 90/435/EEC.

A Limited

Som bilag 13 og 14 vedlægges seneste årsregnskab for A Limited og vedtægter for selskabet.

Det fremgår af regnskabet, at resultatet før skat beløber sig til Euro X (2011), og at der ikke er udbetalt udbytte.

A Limited er fuldt skattepligtig og hjemmehørende på Cypern med ret til at påberåbe sig fordelene ved de dobbeltbeskatningsaftaler, der er indgået af Cypern, ligesom selskabet er omfattet af EU moder-/datterselskabsdirektivet 90/435/EØF.

Som anført under afsnittet "Baggrund" og under samme forudsætninger planlægges der ikke ændringer i strukturen som følge af udflytningen til Malta. A Limited har således ingen planer om likvidation af A SE efter udflytning af selskabet til Malta.

Oplysninger om A SE

A SE

Selskabet vil være ejet af de samme aktionærer som før migrationen fra Danmark til Malta. Hovedaktionær i selskabet er A Limited (Cypern).

A SE vil være fuldt skattepligtig og hjemmehørende på Malta med ret til at påberåbe sig fordelene ved de dobbeltbeskatningsaftaler, der er indgået af Malta og er omfattet af EU moder-/datterselskabsdirektivet 90/435/EØF. Selskabet vil være skattemæssigt hjemmehørende på Malta.

Det kan antages, at A SE ved flytning af sit hjemsted til Malta ikke vil beholde nogen aktivitet i Danmark og dermed vil ikke have fast driftssted i Danmark.

Selskabet vil udpege tre til fem direktører til at lede selskabet. Selskabet vil blive ledet fra Malta.

I forbindelse med migration fra Danmark til Malta vil bestyrelsen blive afsat, og selskabet vil blive afmeldt i Erhvervsstyrelsen.

Repræsentanten har videre oplyst, at der ikke blandt aktionærerne er planer om at foretage udlodninger fra A SE.

Repræsentanten har herudover oplyst følgende:

Samspillet mellem de selskabsretlige regler for ledelsen i et kapitalselskab og aftaler herom inter partes (Shareholders' Agreements)

I det følgende redegøres for sammenhængen mellem de selskabsretlige regler om kapitalselskabers ledelse, jf. selskabslovens (herefter "SEL") kapitel 7 og den mellem Selskabets aktionærkreds indgåede Shareholders' Agreement (herefter "Ejeraftalen"), og de heri anførte bestemmelser om Selskabets ledelse.

Selskabet er stiftet som et anpartsselskab efter de dagældende regler (2006) og Ejeraftalen er indgået den 30. november 2007. Selskabet er den 24. april 2013 omdannet til et aktieselskab efter reglerne i SEL § 319, uden at dette har indflydelse på vores vurdering.

Konklusion

På baggrund af nedenstående kan det konkluderes, at det hverken selskabsretligt, jf. SEL eller mellem partnerne, jf. Ejeraftalen har betydning, at Selskabets bestyrelse på nuværende tidspunkt alene består af 3 medlemmer alle udpeget af A Limited (som defineret nedenfor i pkt. 1.6.2), idet (i) SEL's minimums krav til antallet af bestyrelsesmedlemmer i et aktieselskab er opfyldt, og (ii) Ejeraftalen alene indeholder en ret - men ikke en pligt - for de øvrige aktionærer til at udpege yderligere medlemmer af Selskabets bestyrelse. Skulle de øvrige aktionærer ønske at udnytte denne ret, er parterne forpligtet til at stemme for en vedtægtsændring, hvis relevant.

Selskabsretlig regulering

Valg af ledelsesform og antallet af bestyrelsesmedlemmer

Det fremgår af SEL § 111, at et aktieselskab skal bestå af en bestyrelse eller et tilsynsråd samt en direktion, og at bestyrelsen skal bestå af mindst 3 medlemmer, jf. SEL § 111, stk. 2:

"...Stk. 2. I aktieselskaber skal bestyrelsen eller tilsynsrådet bestå af mindst 3 personer..."

Selskabsretligt er der tale om en minimumsregulering af antallet af bestyrelsesmedlemmer i et aktieselskab, og det er således ingen øvre grænse for antallet af bestyrelsesmedlemmer.

Vedtægterne for et kapitalselskab skal som minimum bl.a. indeholde oplysninger om kapitalselskabets ledelsesorganer, jf. SEL § 28. Når der er tale om et aktieselskab med en bestyrelse skal tillige antallet af bestyrelsesmedlemmer i aktieselskabet fremgå af selskabets vedtægter. Det bemærkes, at det accepteres, at der angives et interval af bestyrelsesmedlemmer (eksempelvis 3-5 medlemmer).

Ønsker et aktieselskab at udvide (eller indskrænke) antallet af bestyrelsesmedlemmer fra det i vedtægterne bestemte, skal dette ske på en generalforsamling, hvor det besluttes at ændre antallet af bestyrelsesmedlemmer og som følge deraf tillige selskabets vedtægter. En sådan beslutning kræver kvalificeret flertal, jf. SEL § 106 (2/3 flertal).

Og Aktionærerne i et aktieselskab har til enhver tid således ret til at ændre antallet af bestyrelsesmedlemmer i aktieselskabet, forudsat (i) at der minimum er 3 medlemmer og (ii) at beslutning herom træffes med 2/3 flertal på en generalforsamling. Beslutningen herom skal optages i aktieselskabets vedtægter.

Quorum krav til beslutninger i bestyrelsen

Bestyrelsen er beslutningsdygtig medmindre andet fremgår af vedtægterne, når over halvdelen af bestyrelsen er til stede, jf. SEL § 124:

"...Bestyrelsen eller tilsynsrådet er beslutningsdygtig, når over halvdelen af samtlige medlemmer er repræsenteret, for så vidt der ikke efter vedtægterne stilles større krav..."

Fremgår der således ikke andet af aktieselskabets vedtægter, kan bestyrelsen i et aktieselskab med 3 medlemmer i bestyrelsen således træffe beslutninger, når 2 af bestyrelsesmedlemmerne er til stede.

Regulering af Selskabets ledelse i Ejeraftalen

Modsat SEL regulerer Ejeraftalen alene forholdet mellem parterne, og har ingen selskabsretlig relevans, jf. SEL § 82. Heraf fremgår det, at en ejeraftale ikke er bindende for Selskabet eller i forhold til beslutninger (lovlige) truffet af generalforsamlingen.

Ejeraftalen regulerer alene parternes interne rettigheder og pligter i forbindelse med deres ejerskab i Selskabet, herunder bl.a. forholdet omkring Selskabets ledelse, krav til beslutningsflertal, forkøbsrettigheder mv.

Af Ejeraftalens § 4.1 (a) - (b) fremgår det, at Selskabets ledelse indledningsvist skal bestå af 5 medlemmer og at A Limited har ret - men ikke pligt - til at udpege 3 af Selskabets bestyrelsesmedlemmer, så længe A Limited ejer minimum 30 % af aktiekapitalen i Selskabet. Det fremgår ligeledes, at de øvrige aktionærer har ret - men ikke pligt - til at udpege 2 af Selskabets bestyrelsesmedlemmer.

Ydermere fremgår det af Ejeraftalen, at parterne er forpligtet til at foretage/stemme for de nødvendige selskabsretlige handlinger for at opfylde parternes rettigheder og pligter i henhold til Ejeraftalen.

Faktiske forhold på nuværende tidspunkt

På nuværende tidspunkt har Selskabet en bestyrelse bestående 3 medlemmer, som alle er udpeget af A Limited. De øvrige aktionærer i Selskabet har på nuværende tidspunkt valgt ikke at udnytte deres ret til at udpege 2 yderligere bestyrelsesmedlemmer. Bestyrelsen i Selskabet lever således op til SEL minimumskrav til antallet af bestyrelsesmedlemmer samt til Ejeraftalens regler herom. Ønsker de øvrige aktionærer at udnytte deres udpegningsret, er parterne forpligtet, jf. Ejeraftalen til at foranledige vedtægterne ændret på en ekstraordinær generalforsamling.

Civilretlige konsekvenser af udflytning af et SE-selskab (Nyt hjemsted)

Et SE-selskab har den fordel frem for et kapitalselskab, at såfremt visse betingelser og procedure regler er overholdt, kan SE-selskabet flytte hjemsted over landegrænser uden, at der civilretligt sker nogen ændringer. Selskabets hjemsted blot flyttes til en anden medlemsstat, uagtet at selskabet er stiftet og hidtil har haft hjemsted i Danmark. Civilretligt kan de sammenlignes med, at et kapitalselskab i Danmark skifter hjemsted, hvilket civilretligt ikke har nogen konsekvenser for kapitalejerne, kunderne, leverandører og andre interessenter.

Af EU-forordningens art. 8, stk. 1, 1. pkt., fremgår følgende om muligheden for at flytte hjemsted:

"Et SE-selskabs vedtægtsmæssige hjemsted kan flyttes til en anden medlemsstat i overensstemmelse med stk. 2 til 13...".

Af forordningens art. 8, stk. 1, 2. pkt., fremgår følgende om de civilretlige konsekvenser (ingen):

"...Flytning af hjemsted bevirker hverken, at selskabet opløses, eller at der stiftes en ny juridisk person...".

Den nationale regulering af SE-selskabet fremgår af Loven om Europæiske Selskaber (Herefter "SE-Loven"), hvor der er fastlagt regler for oprettelse, opløsning, ledelse mv. af SE-selskaber. Procedure reglerne for flytning af hjemsted til en anden medlemsstat, hvilket fremgår direkte af SE-Lovens kap. 3.

Flytter et SE-selskab (her Selskabet) således hjemsted til en anden medlemsstat har det civilretligt således ingen konsekvenser for kapitalejerne, kunderne, leverandører og andre interessenter, idet den juridiske person fortsat er den samme. Som kapitalejere vil man fortsat være kapitalejer i det samme selskab (samme juridiske enhed), blot har selskabet nu hjemsted i en anden medlemsstat.

Således skal eventuelle udlodninger fra Selskabet fortsat vedtages af kapitalejerne på et generalforsamling i Selskabet uanset flytning af hjemsted for Selskabet fra Danmark til Malta og selve udlodningen skal ske fra Selskabet til kapitalejerne på samme måde som i dag. Der er som hidtil oplyst ikke nogen planer om at foretage udlodninger fra Selskabet og der henvises i den anledning til indholdet af anmodning om bindende svar af 12. juli 2013.

Yderligere oplysninger om virksomheder i koncernstrukturen (under Danmark):

C

Det fremgår af det seneste årsregnskab for C, at selskabet har haft et overskud før skat på Euro X (2012), og at der ikke er udbetalt udbytte.

Egenkapitalen i C er i alt Euro X. Egenkapitalen består af investeringer foretaget af aktionærerne i selskabet.

Bemærk venligst, at virksomheden har tolv helejede datterselskaber. Datterselskaberne leverer accessoriske tjenesteydelser i forbindelse med den primære drift i C.

B

Det fremgår af seneste årsregnskab (2012) for B at B har haft et overskud før skat på Euro X (2012) og har ikke udbetalt udbytte.

Egenkapitalen i B andrager i alt Euro X. Egenkapitalen består af investeringer foretaget af aktionæren i selskabet. Selskabet har ikke øget sin egenkapital på grund af det realiserede resultat.

D Limited

Det fremgår af det seneste årsregnskab for D Limited, at D Limited har haft et underskud før skat på Euro X (2012), og at der ikke er udloddet udbytte.

Egenkapitalen i D Ltd. er på i alt Euro X. Egenkapitalen består af investeringer foretaget af aktionæren i selskabet. Selskabet har ikke øget sin egenkapital på grund af det realiserede resultat.

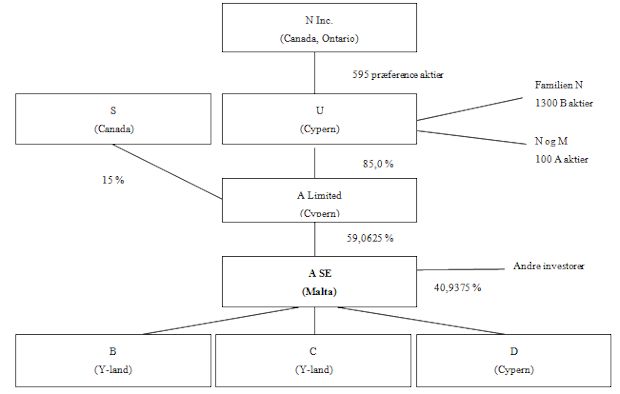

Struktur - koncernoversigt efter migration af A SE til Malta:

Spørgers opfattelse og begrundelse

Vore kommentarer til spørgsmål 1 til 5

Spørgsmål 1.

Kan SKAT bekræfte, at A SEs danske skattepligt ophører på tidspunktet for flytning af ledelsen og af selskabets hjemsted fra Danmark til Malta?

Ad spørgsmål 1.

Efter omdannelsen til et SE-selskab vil selskabet fortsætte sin skattepligt til Danmark som et dansk-registreret SE.

Det antages i dansk skatteret, at et selskab er fuldt skattepligtig i Danmark på grund af både registreringen samt ledelsens sæde i Danmark.

Hvis et selskab ophører med at være skattepligtig efter Selskabsskattelovens § 1, eller hvis et selskab efter bestemmelserne i en dobbeltbeskatningsoverenskomst bliver hjemmehørende i udlandet, anses aktiver og passiver, som ikke fortsat er omfattet af dansk beskatning, for afhændet på fraflytningstidspunktet. Salgssummen ansættes til handelsværdien på fraflytningstidspunktet, jf. selskabsskattelovens § 5, stk. 7. Det fremgår af selskabsskattelovens § 5, at stk. 8, finder tilsvarende anvendelse, hvis et europæisk selskab (SE-selskab), ophører med at være skattepligtigt efter § 1 som følge af, at selskabet flytter sit vedtægtsmæssige hjemsted til et land, der er medlem af EU.

A SE vil blive afmeldt hos Erhvervsstyrelsen og i stedet blive registreret på Malta.

Den danske ledelse af SE-selskabet vil blive afskediget, og i den forbindelse vil en ny ledelse blive udpeget. Den nye ledelse vil bestå af tre direktører, hvoraf et flertal vil blive bosiddende på Malta.

Efter vor opfattelse bør dette indebære, at fuld skattepligt til Danmark ophører for A SE i medfør af selskabsskattelovens § 5, stk. 8, jf. stk. 7, idet registrering og ledelse vil blive foretaget på Malta.

Spørgsmål 2.

Kan SKAT bekræfte, at A SE skattemæssigt vil blive anset for at være likvideret, såfremt A SEs skattepligt til Danmark ophører?

Ad spørgsmål 2.

Efter vor opfattelse vil A SE ophøre med at være skattepligtig efter selskabsskattelovens § 1, jf. besvarelsens af spørgsmål 1.

Dette medfører efter vor opfattelse, at selskabet skattemæssigt anses for at være likvideret på fraflytningstidspunktet, jf. selskabsskattelovens § 5, og at der hermed skal opgøres avance/tab på skatterelevante aktiver og passiver, ligesom afsluttende ansættelse indsendes til SKAT senest 1 måned efter fraflytningstidspunktet.

Spørgsmål 3.

Kan SKAT bekræfte, at aktionæroverenskomsten for A A/S ikke anses for at give aktionærerne en samlet bestemmende indflydelse i A A/S?

Ad spørgsmål 3

Det er vor opfattelse aktionæroverenskomsten ikke giver nogen af aktionærerne (Æ, H, K og L) en samlet bestemmende indflydelse i A A/S. Det er alene A Limited, der har enebestemmelsesret over A A/S. Der henvises til Ligningslovens § 16 A, stk. 3, nr. 3 b.

Spørgsmål 4.

Kan SKAT bekræfte, at A SE ikke skal indeholde skat af likvidationsprovenu i forbindelse med selskabets likvidation, jf. kildeskattelovens § 65, idet likvidationsprovenuet skal behandles efter reglerne i aktieavancebeskatningsloven, jf. ligningslovens § 16 A, stk. 3, nr. 1?

Ad spørgsmål 4.

Ifølge aktieavancebeskatningslovens § 2, stk. 1, behandles gevinst og tab ved udlodning af likvidationsprovenu fra aktieselskaber m.v. i det kalenderår, hvori selskabet m.v. endeligt opløses, efter reglerne i aktieavancebeskatningsloven.

Dette gælder dog ikke tilfælde omfattet af ligningslovens § 16 A, stk. 3, nr. 1, dvs.:

a) Det modtagende selskab ejer mindst 10 % af aktiekapitalen i det selskab, der likvideres, og udlodningen omfattes af selskabsskattelovens § 2, stk. 1, litra c.

b) Det modtagende selskab, der ejer mindre end 10 % af aktiekapitalen i det selskab, der likvideres, er skattepligtigt af udbytter, jf. selskabsskattelovens § 2, stk. 1, litra c, og har bestemmende indflydelse i det selskab, der likvideres, jf. § 2. Dette gælder dog ikke, hvis det modtagende selskab er hjemmehørende i en stat, der er medlem af EU eller EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 90/435/EØF eller en dobbelt-beskatningsoverenskomst med den pågældende stat, hvis der havde været tale om datterselskabsaktier.

c) Den modtagende fysiske person er hjemmehørende uden for EU/EØS og har bestemmende indflydelse i det selskab, der likvideres, jf. § 2.

A Limited ejer ca. 59 procent af aktiekapitalen i A SE. Kravet om undtagelse ved mindst 10 procent ejerskab er derfor opfyldt.

De aktier, som A Limited, Cypern ejer i A SE betragtes som koncernselskabsaktier og en udbytteskat ville dermed blive frafaldet eller nedsat i overensstemmelse med direktiv 90/435/EØF samt dobbeltbeskatningsoverenskomsten mellem Danmark og Cypern.

Det er derfor vor opfattelse, at reglerne i aktieavancebeskatningsloven finder anvendelse for de aktier, A Limited, Cypern ejer i A SE.

De øvrige aktionærer i A SE ejer hver mindre end 10 procent af aktiekapitalen.

Øvrige aktionærer i A A/S:

|

Virksomhed

|

Hjemsted

|

Aktiekapital (mio. EUR)

|

Ejerskab (%) (2013)

|

|

Æ

|

Balliwich, Guernsey

|

1

|

6,25

|

|

E

|

Cypern

|

1

|

6,25

|

|

G

|

Cypern

|

1

|

6,25

|

|

H

|

USA

|

0,5

|

3,125

|

|

I

|

Luxembourg

|

1

|

6,25

|

|

J

|

Cypern

|

1

|

6,25

|

|

K

|

Panama

|

0,05

|

0,3125

|

|

L

|

Schweiz

|

1

|

6,25

|

Det er alene Æ (Balliwich Guernsey), H (USA) og K (Panama), som ikke er omfattet af traktat beskyttelse og hjemmehørende i en stat, der er medlem af EU. Disse virksomheder kan derfor være genstand for begrænset skattepligt efter selskabsskatteloven § 2, hvis de kan anses for at have en kontrollerende aktiepost i selskabet.

Det er vor opfattelse, at aktionæroverenskomsten ikke giver nogen af aktionærerne en kontrollerende interesse. Det er derfor vor opfattelse, at reglerne i aktieavancebeskatningsloven gælder alle mindretalsaktionærer.

"Likvidationsudlodningen" bør derfor ikke kunne beskattes som udbytte efter bestemmelsen i ligningslovens § 16 A, stk. 3, nr. 1, men derimod behandles som aktieavance/tab.

Spørgsmål 5.

Såfremt svaret til spørgsmål 4 er "Ja", kan SKAT så bekræfte, at A Limited, Cypern (eller andre af koncernselskaberne/aktionærerne over A Limited) samt de øvrige aktionærer i A SE ikke er begrænset skattepligtig til Danmark af likvidationsprovenuet fra A SE?

Ad spørgsmål 5.

Det er vor opfattelse, at A Limited, Cypern samt de øvrige aktionærer i A SE bør anses for at være den retmæssige ejer af "likvidationsprovenuet" fra A SE. Dette skyldes blandt andet, at der ikke foreligger planer om, at A SE skal videreudlodde "likvidationsprovenuet" eller aktierne i datterselskaberne.

Vi henviser i den forbindelse til Skatterådets afgørelse af 25. maj 2012 offentliggjort som SKM2012.320.SR.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at A SEs danske skattepligt ophører på tidspunktet for flytning af ledelsen og af selskabets hjemsted fra Danmark til Malta.

Lovgrundlag

Selskabsskattelovens § 1

§ 1. Skattepligt i henhold til denne lov påhviler følgende selskaber og foreninger m.v., der er hjemmehørende her i landet:

1) indregistrerede aktieselskaber og anpartsselskaber,

(...)

Selskabsskattelovens § 5

(...)

Stk. 7. Hvis et selskab eller en forening m.v. ophører med at være skattepligtig efter § 1, eller hvis et selskab eller en forening m.v. efter bestemmelserne i en dobbeltbeskatningsoverenskomst bliver hjemmehørende i udlandet, Grønland eller Færøerne, anses aktiver og passiver, som ikke fortsat er omfattet af dansk beskatning, for afhændet på fraflytningstidspunktet. Salgssummen ansættes til handelsværdien på fraflytningstidspunktet.

Stk. 8. Stk. 7 finder tilsvarende anvendelse, hvis et europæisk selskab (SE-selskab) eller et europæisk andelsselskab (SCE-selskab), der ikke beskattes efter § 1, stk. 1, nr. 3, ophører med at være skattepligtigt efter § 1 som følge af, at selskabet flytter sit vedtægtsmæssige hjemsted til et land, der er medlem af EU.

Begrundelse

Det er oplyst, at A SE vil blive afmeldt hos Erhvervsstyrelsen, og i stedet blive registreret på Malta. Den danske ledelse af SE-selskabet vil blive afskediget, og i den forbindelse vil en ny ledelse blive udpeget. Den nye ledelse vil bestå af tre direktører, hvoraf et flertal vil blive bosiddende på Malta. Selskabet vil således ikke have ledelsens sæde i Danmark længere.

Da selskabet ikke længere vil være registreret i Danmark og heller ikke have ledelsens sæde her i landet, vil den fulde skattepligt til Danmark efter selskabsskattelovens § 1 ophøre.

SKAT kan således bekræfte, at A SE's danske skattepligt vil ophøre på det tidspunkt, hvor såvel selskabets ledelse som selskabets hjemsted er flyttet fra Danmark til Malta.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Spørgsmål 2

Det ønskes bekræftet, at A SE skattemæssigt vil blive anset for at være likvideret, såfremt A SE's skattepligt til Danmark ophører.

Begrundelse

SKAT finder, at A SE vil ophøre med at være skattepligtig efter selskabsskattelovens § 1, jf. besvarelsen af spørgsmål 1.

Hvis et selskab ophører med at være skattepligtigt efter selskabsskattelovens § 1, eller hvis et selskab efter bestemmelserne i en dobbeltbeskatningsoverenskomst bliver hjemmehørende i udlandet, anses aktiver og passiver, som ikke fortsat er omfattet af dansk beskatning, for afhændet på fraflytningstidspunktet. Salgssummen ansættes til handelsværdien på fraflytningstidspunktet, jf. selskabsskattelovens § 5, stk. 7. Det fremgår af selskabsskattelovens § 5, stk. 8, at stk. 7 finder tilsvarende anvendelse, hvis et europæisk selskab (SE-selskab), ophører med at være skattepligtigt efter § 1 som følge af, at selskabet flytter sit vedtægtsmæssige hjemsted til et land, der er medlem af EU.

SKAT finder, at dette indebærer, at selskabet skattemæssigt anses for at være likvideret på fraflytningstidspunktet, jf. selskabsskattelovens § 5. Der skal således opgøres avance/tab på skatterelevante aktiver og passiver. Formelt likvideres selskabet dog ikke. Der er derfor ikke tale om egentlig likvidationsbeskatning, men om fraflytningsbeskatning.

SKAT kan således bekræfte, at A SE skattemæssigt vil blive anset for at være likvideret, såfremt A SE's skattepligt til Danmark ophører.

Indstilling

SKAT indstiller, at spørgsmål 2 bevares med "Ja".

Spørgsmål 3

Det ønskes bekræftet, at aktionæroverenskomsten for A A/S ikke anses for at give aktionærerne en samlet bestemmende indflydelse i A A/S.

Lovgrundlag

Ligningslovens § 16A, stk. 3, nr. 1, litra b):

Følgende udlodninger behandles efter reglerne om beskatning af gevinst og tab ved afståelse af aktier m.v.:

1) Udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses, medmindre udlodningen er omfattet af stk. 2, nr. 2, eller en af følgende betingelser er opfyldt:

b) Det modtagende selskab ejer mindre end 10 pct. af aktiekapitalen, er skattepligtigt af udbytter, jf. selskabsskattelovens § 2, stk. 1, litra c, og har bestemmende indflydelse i det selskab, der likvideres, jf. § 2. Dette gælder dog ikke, hvis det modtagende selskab er hjemmehørende i en stat, der er medlem af EU eller EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller en dobbeltbeskatningsoverenskomst med den pågældende stat, hvis der havde været tale om datterselskabsaktier.

Begrundelse

Repræsentanten har oplyst, at der med udtrykket "aktionærerne" menes Æ, H, K Inc. og L.

Da det ikke er oplyst, hvem der ejer de selskaber, der er mindretalsaktionærer, forudsættes det ved besvarelsen, at de nævnte aktionærer ikke er koncernforbundne efter ligningslovens § 2.

Det er oplyst, at det alene er A Ltd., der har enebestemmelsesret over A A/S.

Ledelsen i A A/S består ifølge den modtagne aktionæroverenskomst af 5 direktører, hvoraf de tre udpeges af A Ltd. De øvrige aktionærer har ret til i fællesskab at udpege to direktører i selskabet (artikel 4 i aktionæroverenskomsten). Et flertal kræver mindst tre direktører, hvoraf mindst to skal være udpeget af A Ltd. SKAT er derfor enig med repræsentanten i, at disse bestemmelser tillægger A Ltd. den bestemmende indflydelse.

Repræsentanten har oplyst, at selskabets bestyrelse på nuværende tidspunkt alene består af 3 medlemmer alle udpeget af A Ltd. De øvrige aktionærer i selskabet har på nuværende tidspunkt valgt ikke at udnytte deres ret til at udpege 2 yderligere bestyrelsesmedlemmer.

Aktionæroverenskomstens artikel 4.4. fastsætter, at visse beslutninger kræver flertalsafgørelser bestående af mindst 75 procent af aktiekapitalen. Det forhold, at nogle beslutninger ikke kan træffes af majoritetsaktionæren alene medfører ikke, at der er tale om en aftale om fælles bestemmende indflydelse. Der er ikke tale om, at en bestemt kreds af aktionærer har indgået en fælles aftale om forskellige beslutninger. De øvrige aktionærer i A SE ejer hver mindre end 10 procent af aktiekapitalen.

SKAT finder på baggrund af repræsentantens oplysninger ikke, at aktionæroverenskomsten giver nogen af aktionærerne Æ, H, K Inc. og L en samlet bestemmende indflydelse i A A/S, jf. ligningslovens § 16 A, stk. 3, nr. 1, litra b). SKAT finder derfor, at også aktionærerne Æ, H, K og L er omfattet af reglerne i aktieavancebeskatningsloven.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "Ja".

Spørgsmål 4

Det ønskes bekræftet, at A SE ikke skal indeholde skat af likvidationsprovenu i forbindelse med selskabets likvidation, jf. kildeskattelovens § 65, idet likvidationsprovenuet skal behandles efter reglerne i aktieavancebeskatningsloven, jf. ligningslovens§ 16 A, stk. 3, nr. 1.

Lovgrundlag

Ligningslovens § 16 A. Ved opgørelsen af den skattepligtige indkomst medregnes udbytte af aktier, andelsbeviser og lignende værdipapirer, jf. dog stk. 4.

Stk. 2. Til udbytte henregnes:

1) Alt, hvad der af selskabet udloddes til aktuelle aktionærer eller andelshavere, jf. dog stk. 3.

2)Udlodning af likvidationsprovenu for tiden fra begyndelsen af det indkomstår, i hvilket ophør sker, til ophørstidspunktet fra et investeringsinstitut med minimumsbeskatning, der er omfattet af aktieavancebeskatningslovens § 21, i det omfang udlodningen ikke overstiger minimumsindkomsten, jf. § 16 C, stk. 3.

3)Den del af minimumsindkomsten, jf. § 16 C, stk. 3, der ikke udloddes.

4) Udbytteskat, der tilbagebetales fra en fremmed stat, Færøerne eller Grønland vedrørende aktier, der tilhører et selskab, et investeringsinstitut med minimumsbeskatning eller en investeringsforening bortset fra en kontoførende investeringsforening, og som ikke tilfalder selskabet, instituttet eller investeringsforeningen.

5) Forskellen mellem afståelsessummen pr. aktie og den nye anskaffelsessum, når et selskab, der er skattepligtigt efter selskabsskatteloven eller fondsbeskatningsloven, har afstået skattefri porteføljeaktier som nævnt i aktieavancebeskatningslovens § 4 C og inden for 6 måneder efter afståelsen erhverver skattefri porteføljeaktier i samme selskab. Dette gælder dog kun, hvis afståelsessummen er højere end den nye anskaffelsessum og der er udloddet udbytte i perioden mellem afståelsen og erhvervelsen.

Stk. 3. Følgende udlodninger behandles efter reglerne om beskatning af gevinst og tab ved afståelse af aktier m.v.:

1) Udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses, medmindre udlodningen er omfattet af stk. 2, nr. 2, eller en af følgende betingelser er opfyldt:

a) Det modtagende selskab ejer mindst 10 pct. af aktiekapitalen i det selskab, der likvideres, og udlodningen omfattes af selskabsskattelovens § 2, stk. 1, litra c.

b) Det modtagende selskab ejer mindre end 10 pct. af aktiekapitalen, er skattepligtigt af udbytter, jf. selskabsskattelovens § 2, stk. 1, litra c, og har bestemmende indflydelse i det selskab, der likvideres, jf. § 2. Dette gælder dog ikke, hvis det modtagende selskab er hjemmehørende i en stat, der er medlem af EU eller EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller en dobbeltbeskatningsoverenskomst med den pågældende stat, hvis der havde været tale om datterselskabsaktier.

c) Den modtagende fysiske person er hjemmehørende uden for EU/EØS og har bestemmende indflydelse i det selskab, der likvideres, jf. § 2.

d) Det modtagende selskab ejer skattefri porteføljeaktier, jf. aktieavancebeskatningslovens § 4 C, i det selskab, der likvideres, og mindst 50 pct. af aktiverne i det selskab, der likvideres, består af direkte eller indirekte ejede datterselskabs- eller koncernselskabsaktier, eller der inden for de seneste 3 år forud for likvidationen er foretaget en overdragelse af sådanne aktier til selskabets direkte eller indirekte aktionærer eller til et koncernforbundet selskab, jf. § 2, stk. 3.

2) Udlodning efter tilladelse fra told- og skatteforvaltningen, for så vidt angår:

a) De beløb eller en del af disse, der udbetales ved udlodning af likvidationsprovenu fra aktieselskaber og andelsselskaber forud for det kalenderår, hvori selskabet endeligt opløses, når særlige omstændigheder taler derfor. Der kan ikke gives tilladelse til modtagere som nævnt i nr. 1.

b) Beløb, der udloddes i forbindelse med en nedsættelse af aktiekapitalen eller andelskapitalen i et selskab, der ikke er under likvidation.

3) Udlodning som nævnt i nr. 2, hvor aktierne i det udbyttegivende selskab er omfattet af aktieavancebeskatningslovens § 17 og det modtagende selskab opfylder betingelserne for at modtage skattefrit udbytte efter selskabsskattelovens § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2.

Ligningslovens § 2, stk. 2-3

Stk. 2. Ved bestemmende indflydelse forstås ejerskab eller rådighed over stemmerettigheder, således at der direkte eller indirekte ejes mere end 50 pct. af aktiekapitalen eller rådes over mere end 50 pct. af stemmerne. Ved bedømmelsen af, om den skattepligtige anses for at have bestemmende indflydelse på en juridisk person, eller om der udøves en bestemmende indflydelse over den skattepligtige af en juridisk eller fysisk person, medregnes aktier og stemmerettigheder, som indehaves af koncernforbundne selskaber, jf. stk. 3, af personlige aktionærer og deres nærtstående, jf. ligningslovens § 16 H, stk. 6, eller af en fond eller trust stiftet af moderselskabet selv eller af de nævnte koncernforbundne selskaber, nærtstående m.v. eller af fonde eller truster stiftet af disse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af andre selskabsdeltagere, med hvem selskabsdeltageren har en aftale om udøvelse af fælles bestemmende indflydelse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af en person omfattet af kildeskattelovens § 1 eller et dødsbo omfattet af dødsboskattelovens § 1, stk. 2, i fællesskab med nærtstående eller i fællesskab med en fond eller trust stiftet af den skattepligtige eller dennes nærtstående eller fonde eller truster stiftet af disse. Som nærtstående anses den skattepligtiges ægtefælle, forældre og bedsteforældre samt børn og børnebørn og disses ægtefæller eller dødsboer efter de nævnte personer. Stedbarns- og adoptivforhold sidestilles med oprindeligt slægtskabsforhold.

Stk. 3. Ved koncernforbundne juridiske personer forstås juridiske personer, hvor samme kreds af selskabsdeltagere har bestemmende indflydelse, eller hvor der er fælles ledelse.

Kildeskattelovens § 65, stk. 1.

§ 65. 3) I forbindelse med enhver vedtagelse eller beslutning om udbetaling eller godskrivning af udbytte af aktier eller andele i selskaber eller foreninger m.v. omfattet af selskabsskattelovens § 1, stk. 1, nr. 1, 2, 2 e, 2 h og 4, skal vedkommende selskab eller forening m.v. indeholde 28 pct. af det samlede udbytte, medmindre andet er fastsat i medfør af stk. 4 eller følger af stk. 5-8. Indeholdelse med 28 pct. skal endvidere foretages i den samlede udbetaling eller godskrivning i forbindelse med selskabets opkøb af egne ikke børsnoterede aktier m.v. omfattet af ligningslovens § 16 B, stk. 1, medmindre andet følger af stk. 6. Til udbytte henregnes alt, hvad der af selskabet udloddes til aktionærer eller andelshavere, med undtagelse af friaktier og friandele samt udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses, jf. dog ligningslovens § 16 A, stk. 3, nr. 1. Til udbytte henregnes også den del af minimumsudlodningen efter ligningslovens § 16 C, stk. 2 eller 13, der ikke udloddes. Bestemmelsen i § 46, stk. 3, finder tilsvarende anvendelse. Det indeholdte beløb benævnes »udbytteskat«.

Praksis

SKM2012.320.SR: Skatterådet kunne bekræfte, at A DK A/S ikke skal indeholde skat i forbindelse med udlodning af en aktiepost i datterselskabet B AB til sit moderselskab C AB, jf. kildeskattelovens § 65, da C AB ikke er begrænset skattepligtig til Danmark af den modtagne udlodning, jf. selskabsskattelovens § 2, stk. 1, litra c.

Skatterådet kunne bekræfte, at A A/S ikke skal indeholde skat af likvidationsprovenu udloddet i forbindelse med selskabets likvidation, jf. kildeskattelovens § 65, idet likvidationsprovenuet skal behandles efter reglerne i aktieavancebeskatningsloven, jf. ligningslovens § 16 A, stk. 3, nr. 1.

Skatterådet kunne bekræfte, at C AB (eller andre af koncernselskaberne/ aktionærerne over C AB) ikke er begrænset skattepligtig til Danmark af de udloddede aktieposter fra A A/S og/eller likvidationsprovenu fra A A/S.

Begrundelse

Det følger af ligningslovens § 16 A, stk. 3, nr. 1, at udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses, som hovedregel skal behandles efter reglerne i aktieavancebeskatningsloven.

Majoritetsaktionæren

Udlodning af likvidationsprovenu skal imidlertid ikke behandles efter aktieavancebeskatningslovens regler, såfremt følgende to betingelser opfyldes:

1) Det modtagende selskab ejer mindst 10 pct. af aktiekapitalen i det selskab, der skal likvideres, og

2) Udlodningen omfattes af selskabsskattelovens § 2, stk. 1, litra c.

Betingelse nr. 1 er opfyldt, da A Ltd. ejer 59,0625 procent af aktierne i A SE.

Der skal herefter tages stilling til, hvorvidt betingelse nr. 2 ligeledes er opfyldt, dvs. om udlodningen omfattes af selskabsskattelovens § 2, stk. 1, litra c, om begrænset skattepligt af udbytter. Hvis udlodningen ikke er omfattet af selskabsskattelovens § 2, stk. 1, litra c, om begrænset skattepligt af udbytter, vil udlodning af "likvidationsprovenu" foretaget i det kalenderår, hvori A SE endeligt opløses, skulle behandles efter aktieavancebeskatningslovens regler (og ikke som udbytte).

For at kunne tage stilling til, om udlodningen af "likvidationsprovenu" skal behandles efter aktieavancebeskatningslovens regler, bliver det således afgørende, om beskatningen skal frafaldes eller nedsættes efter moder/datterselskabsdirektivet eller en dobbeltbeskatningsoverenskomst.

Da modtageren af "likvidationsudlodningen" - A Limited er beliggende i et EU-land (Cypern), og da beskatning som udgangspunkt skal frafaldes eller nedsættes efter dobbeltbeskatningsoverenskomsten mellem Cypern og Danmark (BKI nr. 23 af 16/8 2011) og moder/datterselskabsdirektivet, må det som udgangspunkt lægges til grund, at A Limited ikke er begrænset skattepligtig til Danmark, jf. selskabsskattelovens § 2, stk. 1, litra c.

Men hvis modtageren af udbyttet ikke er retmæssig ejer (beneficial owner), vil den begrænsede skattepligt til Danmark ikke bortfalde. Hvis dette er tilfældet, vil det samtidig betyde, at det udbyttebetalende selskab vil være indeholdelsespligtigt, jf. kildeskattelovens § 65.

Som det fremgår nedenfor under besvarelsen af spørgsmål 5, finder SKAT, at A Limited skal anses for retmæssig ejer/ beneficial owner af "likvidationsprovenu" modtaget fra A SE. A Limited er således ikke begrænset skattepligtig til Danmark, jf. selskabsskattelovens § 2, stk. 1, litra c, hvilket indebærer, at betingelse 2) i ligningslovens § 16 A, stk. 3, nr. 1, ikke er opfyldt. Derfor skal udlodningen af "likvidationsprovenuet" behandles efter aktieavancebeskatningslovens regler.

Minoritetsaktionærerne

Udlodning af likvidationsprovenu skal heller ikke behandles efter aktieavancebeskatningslovens regler, hvis følgende betingelser er opfyldt:

1) Det modtagende selskab ejer mindre end 10 pct. af aktiekapitalen,

2) Det modtagende selskab er skattepligtigt af udbytter efter selskabsskattelovens § 2, stk. 1, litra c og

3) Det modtagende selskab har bestemmende indflydelse i det selskab, der likvideres efter ligningslovens § 2.

De selskaber, der er mindretalsaktionærer i A SE, ejer alle mindre end 10 pct. af kapitalen. Den første betingelse er derfor opfyldt.

Mindretalsaktionærerne er skattepligtige af udbytter efter selskabsskattelovens § 2, stk. 1, litra c. Se besvarelsen af spørgsmål 5. Den anden betingelse er derfor også opfyldt.

Ved bestemmende indflydelse efter ligningslovens § 2 forstås ejerskab eller rådigheder over stemmerettigheder, så der direkte eller indirekte ejes mere end 50 pct. af aktiekapitalen. Ved bedømmelsen medregnes aktier og stemmerettigheder, som indehaves af bl.a. koncernforbundne selskaber efter stk. 3, jf. ligningslovens § 2, stk. 2.

Da det ikke er oplyst, hvem der ejer de selskaber, der er mindretalsaktionærer, forudsættes det ved besvarelsen, at disse aktionærer ikke er koncernforbundne med andre aktionærer efter ligningslovens § 2. Da mindretalsaktionærerne alle ejer mindre end 10 pct. af aktiekapitalen og da der ikke foreligger oplysninger om koncernforbindelse med andre aktionærer, anses de modtagende selskaber, blandt mindretalsaktionærerne ikke for at have bestemmende indflydelse i A SE. Den tredje betingelse er derfor ikke opfyldt. Udlodning af likvidationsprovenu til mindretalsaktionærerne skal derfor også behandles efter reglerne i aktieavancebeskatningsloven, jf. ligningslovens § 16 A, stk. 3, nr. 1.

Hvis mindretalsaktionærerne havde bestemmende indflydelse, og de tre betingelser dermed alle ville være opfyldt, ville ligningslovens § 16 A, stk. 3, nr. 1, litra b, sidste pkt., finde anvendelse. Det ville medføre, at udlodning af likvidationsprovenu til de mindretalsaktionærer, der er hjemmehørende i en stat, der er medlem af EU eller EØS, og hvor udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller en dobbeltbeskatningsoverenskomst med den pågældende stat, hvis der havde været tale om datterselskabsaktier, også skulle beskattes som aktiegevinst.

SKAT finder således, at "likvidationsprovenu" udloddet til A Limited og til de selskaber, der er mindretalsaktionærer, i det år, hvor A SE endeligt opløses, skal behandles efter aktieavancebeskatningslovens regler, jf. ligningslovens § 16 A, stk. 3, nr. 1.

Ved udbetaling af udbytte skal et selskab indeholde kildeskat efter reglerne i kildeskattelovens § 65. Til udbytte henregnes alt, hvad der af selskabet udloddes til aktionærer eller andelshavere, med undtagelse af friaktier og friandele samt udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses, jf. dog ligningslovens § 16 A, stk. 3, nr. 1. Da udlodningen af "likvidationsprovenu" fra A SE skal behandles efter aktieavancebeskatningslovens regler, jf. ligningslovens § 16 A, stk. 3, nr. 1, er A SE er ikke forpligtet til at indeholde kildeskat, jf. kildeskattelovens § 65.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med "Ja".

Spørgsmål 5

Det ønskes bekræftet, at såfremt svaret på spørgsmål 4 er "Ja", så er A Limited, Cypern (eller andre af koncernselskaberne/aktionærerne over A Limited) samt de øvrige aktionærer i A SE ikke begrænset skattepligtige til Danmark af likvidationsprovenuet fra A SE.

Lovgrundlag

Selskabsskattelovens § 2, stk. 1, litra c:

Skattepligt i henhold til denne lov påhviler endvidere selskaber og foreninger m.v. som nævnt i § 1, stk. 1, der har hjemsted i udlandet, for så vidt de

(...)

c) oppebærer udbytte omfattet af ligningslovens § 16 A, stk. 1 og 2, bortset fra udlodninger fra udloddende investeringsforeninger, jf. ligningslovens § 16 C, stk. 1, der udelukkende investerer i fordringer omfattet af kursgevinstloven, aktier i det administrationsselskab, der forestår investeringsforeningens administration og afledte finansielle instrumenter efter Finanstilsynets regler herom, eller oppebærer afståelsessummer omfattet af ligningslovens § 16 B, stk. 1. Som udbytte behandles tillige tilskud til koncernforbundne selskaber, jf. § 31 D, hvis tilskudsmodtageren, såfremt denne var moderselskab til tilskudsyderen, ville være skattepligtig af udbytte efter denne bestemmelse. Skattepligten omfatter ikke udbytte af datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor moderselskabet er hjemmehørende. Skattepligten omfatter endvidere ikke udbytte af koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4 B, der ikke er datterselskabsaktier, når det udbyttemodtagende koncernselskab er hjemmehørende i en stat, der er medlem af EU/EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller dobbeltbeskatningsoverenskomsten med den pågældende stat, hvis der havde været tale om datterselskabsaktier. Skattepligten omfatter endvidere ikke udbytte, som oppebæres af deltagere i moderselskaber, der er optaget på listen over de selskaber, der er omhandlet i artikel 2, litra a, nr. i, i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater, men som ved beskatningen her i landet anses for at være transparente enheder. Det er en betingelse, at selskabsdeltageren ikke er hjemmehørende her i landet.

Begrundelse

Majoritetsaktionæren

Besvarelsen af spørgsmålet vil udelukkende vedrøre transaktionerne med udlodning af det nævnte likvidationsprovenu/datterselskabsaktier, hvor det på forhånd kan konstateres, hvem der har dispositionsretten til udlodningerne/datterselskabsaktierne. Besvarelsen vedrører ikke udlodninger til A Limited i øvrigt. En sådan besvarelse kræver, at der er tale om en konkret transaktion, hvor alle relevante fakta er belyst.

Beneficial ownership er således en transaktionsbestemt vurdering, der skal foretages for hver enkelt udbytteudlodning. Dette sker særligt med henblik på en fastlæggelse af, hvem der har dispositionsretten over udlodningen/datterselskabsaktierne.

Der er her tale om en specifik transaktion. A SE vil blive likvideret og udlodde likvidationsprovenuet samt aktierne i datterselskaberne til A Limited og de øvrige aktionærer.

Repræsentanten har oplyst, at "der ikke foreligger planer om, at A SE skal videreudlodde "likvidationsprovenuet" eller aktierne i datterselskaberne". Repræsentanten har videre oplyst, at de øvrige aktionærer efter aktionæroverenskomsten (vedlagt som bilag til ansøgning om bindende svar) ikke uden accept fra A Limited kan udbetale udbytte. Dette følger af aktionæroverenskomstens afsnit 4.4 e (ii) og afsnit 4.8. Minoritetsaktionærer er bundet af aktionæroverenskomsten, der ikke kan ændres uden accept fra A Limited. Repræsentanten oplyser videre, at der ikke blandt aktionærerne er planer om at foretage udlodninger fra A SE.

Det er på forhånd fastlagt, hvem der kan disponere, og hvem slutmodtageren af aktieposten og likvidationsudlodningen er. Dette indebærer, at det på baggrund af en konkret vurdering er muligt at afgive et bindende svar på spørgsmålet.

I henhold til selskabsskattelovens § 2, stk. 1, litra c, er selskaber efter samme lovs § 1, stk. 1, der har hjemsted i udlandet, som udgangspunkt begrænset skattepligtige af udbytte omfattet af ligningslovens § 16 A. Skattepligten omfatter dog ikke udbytte af datterselskabsaktier og koncernselskabsaktier, hvis beskatningen skal frafaldes eller nedsættes efter moder- datterselskabsdirektivet eller efter en dobbeltbeskatningsoverenskomst.

A Limited ejer 59,0625 procent af aktierne i A SE, hvorfor betingelsen om datterselskabsaktier og koncernselskabsaktier i selskabsskattelovens § 2, stk. 1, litra c, er opfyldt.

Det er dog SKATs opfattelse, at hverken moder-datterselskabsdirektivet eller dobbeltbeskatningsoverenskomsten mellem Cypern og Danmark (BKI nr. 23 af 16/8 2011) afskærer Danmark fra at indeholde kildeskat af udbyttebeløbet, såfremt A Limited eller de øvrige aktionærer ikke kan anses for "beneficial owner" af den udloddede aktiepost eller det udloddede likvidationsprovenu.

Dobbeltbeskatningsoverenskomsten må fortolkes i lyset af kommentarerne til OECDs modeloverenskomst. I kommentarerne til Modelkonventionen er spørgsmålet om forståelsen af udtrykket "beneficial owner" oversat til: "retmæssig ejer" nu navnlig behandlet i punkt 12, 12.1 og 12.2, til artikel 10, hvori det er anført:

"12. Kravet om retmæssigt ejerskab blev indsat i art. 10, stk. 2, for at tydeliggøre betydningen af ordene "betalt....til en person, der er hjemmehørende", således som de anvendes i artiklens stk. 1. Det gøres herved klart, at kildestaten ikke er forpligtet til at give afkald på sin beskatningsret til udbytteindkomst, blot fordi indkomsten umiddelbart blev betalt til en person, der er hjemmehørende i en stat med hvilken kildestaten har indgået en overenskomst. Udtrykket retmæssig ejer er ikke anvendt i en snæver teknisk betydning, men skal ses i sammenhængen og i lyset af overenskomstens hensigt og formål, herunder at undgå dobbeltbeskatning og forhindre skatteunddragelse og skatteundgåelse.

12.1 Når en indkomst betales til en person, der er hjemmehørende i en kontraherende stat og som handler i sin egenskab af agent eller mellemmand, vil det ikke være i overensstemmelse med hensigten og formålet med overenskomsten, at kildestaten indrømmer lempelse eller skattefritagelse alene på grundlag af den umiddelbare indkomstmodtagers status som en person, der er hjemmehørende i den anden kontraherende stat. Den umiddelbare indkomstmodtager er i denne situation en person, der er hjemmehørende i den anden stat, men ingen dobbeltbeskatning opstår som følge heraf, da indkomstmodtageren ikke anses for ejer af indkomsten i skattemæssig henseende i den stat, hvori han er hjemmehørende. Det ville ligeledes ikke være i overensstemmelse med hensigten og formålet med overenskomsten, hvis kildestaten skulle indrømme lempelse af eller fritagelse for skat i tilfælde, hvor en person, der er hjemmehørende i en kontraherende stat, på anden måde end som agent eller mellemmand, blot fungerer som "gennemstrømningsenhed" (conduit) for en anden person, der rent faktisk modtager den pågældende indkomst. Af disse grunde konkluderer den af Committee on Fiscal Affairs udarbejdede rapport "Double Taxation Conventions and the Use of Conduit Companies", at et "gennemstrømningsselskab" normalt ikke kan anses for den retmæssige ejer, hvis det, skønt det er den formelle ejer, reelt har meget snævre beføjelser, som, i relation til den pågældende indkomst, gør det til en "nullitet" eller administrator, der handler på vegne af andre parter.

12.2 Med forbehold af artiklens andre betingelser vedbliver begrænsningen i kildestatens beskatningsret at eksistere, når en agent eller en mellemmand, hjemmehørende i en kontraherende stat eller i en tredjestat, er indskudt mellem den berettigede og betaleren, medmindre den retmæssige ejer er hjemmehørende i den anden kontraherende stat. (Modelteksten blev ændret i 1995 for at tydeliggøre dette punkt, som er i overensstemmelse med alle medlemsstaternes opfattelse). Stater, der ønsker at udtykke dette tydeligere, kan frit gøre det under bilaterale forhandlinger."

Af kommentarerne fremgår, at dobbeltbeskatningsoverenskomsten ikke i sig selv afskærer/ begrænser kildestatsbeskatning af udbytter, medmindre den retmæssige ejer af udbyttet er hjemmehørende i den anden kontraherende stat. Afgørende for fastlæggelsen af beneficial owner er efter kommentarerne, om den formelle udbyttemodtager blot "fungerer som "gennemstrømningsenhed" (conduit) for en anden person, der rent faktisk modtager den pågældende indkomst".

SKAT finder efter en samlet konkret vurdering, at A Limited kan anses for at være beneficial owner af den nævnte likvidationsudlodning.

SKAT har herved lagt vægt på, at repræsentanten har oplyst,

- at der ikke foreligger planer om, at A Limited skal videreudlodde "likvidationsprovenuet" eller aktierne i datterselskaberne.

SKAT forudsætter endvidere, at det samlede likvidationsprovenu ikke stilles til rådighed for selskaber, som er hjemmehørende i lande med hvilke, Danmark har indgået dobbeltbeskatningsoverenskomster eller i lande uden for EU/EØS.

Minoritetsaktionærerne

Som anført ovenfor omfatter skattepligten efter selskabsskattelovens § 2, stk. 1, litra c, ikke udbytte af datterselskabsaktier, se aktieavancebeskatningslovens § 4 A, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter

- bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller

- en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor moderselskabet er hjemmehørende.

Se SEL § 2, stk. 1, litra c, 3. punktum.

De aktier, som de øvrige aktionærer i A SE, ejer, kan ikke anses for datterselskabsaktier efter aktieavancebeskatningslovens § 4 A. Ved datterselskabsaktier forstås aktier, som ejes af et selskab, der ejer mindst 10 pct. af aktiekapitalen i datterselskabet. K og Æ er desuden hjemmehørende uden for EU og stater, som Danmark har indgået en dobbeltbeskatningsoverenskomst med.

Skattepligten efter selskabsskattelovens § 2, stk. 1, litra c, omfatter heller ikke udbytte af koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4 B, der ikke er datterselskabsaktier.

Ved koncernselskabsaktier forstås aktier, hvor ejeren og det selskab, hvori der ejes aktier, er sambeskattede efter selskabsskattelovens § 31 eller kan sambeskattes efter selskabsskattelovens § 31 A. De aktier, som er ejet af de øvrige aktionærer i A SE kan ikke anses for koncernselskabsaktier efter aktieavancebeskatningslovens § 4 B.

De øvrige aktionærer i A SE er derfor som udgangspunkt begrænset skattepligtige efter selskabsskattelovens § 2, stk. 1, litra c.

Efter ligningslovens § 16 A, stk. 3, nr. 1, litra b) beskattes udlodning af likvidationsprovenu foretaget i det kalenderår, hvori selskabet endeligt opløses som aktiegevinst, med mindre

1) Det modtagende selskab ejer mindre end 10 pct. af aktiekapitalen,

2) Det modtagende selskab er skattepligtigt af udbytter efter selskabsskattelovens § 2, stk. 1, litra c og

3) Det modtagende selskab har bestemmende indflydelse i det selskab, der likvideres efter ligningslovens § 2.

Da mindretalsaktionærerne ikke anses for at have bestemmende indflydelse i A SE, er betingelserne ikke opfyldt, og "likvidationsudlodningen" beskattes som aktiegevinst.

Hvis mindretalsaktionærerne havde bestemmende indflydelse, og de tre betingelser dermed alle ville være opfyldt, ville ligningslovens § 16 A, stk. 3, nr. 1, litra b, sidste pkt., finde anvendelse. Det ville medføre, at udlodning af likvidationsprovenu til de mindretalsaktionærer, der er hjemmehørende i en stat, der er medlem af EU eller EØS, og hvor udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller en dobbeltbeskatningsoverenskomst med den pågældende stat, hvis der havde været tale om datterselskabsaktier, også skulle beskattes som aktiegevinst.

Da likvidationsudlodningen beskattes som aktiegevinst, jf. ligningslovens § 16 A, stk. 3, nr. 1, litra b, og da der ikke er begrænset skattepligt på aktieavance, er de øvrige aktionærer dog heller ikke begrænset skattepligtige af "likvidationsprovenuet".

Konklusion

Da A Limited er beneficial owner af likvidationsprovenuet samt aktierne i datterselskaberne, og da "likvidationsudlodningen" for mindretalsaktionærernes vedkommende beskattes som aktieavance, hvorpå der ikke er begrænset skattepligt, kan udlodningerne ske uden indeholdelse af kildeskat, jf. selskabsskattelovens § 2, stk. 1, litra c, da beskatningen skal frafaldes eller nedsættes efter moder-datterselskabsdirektivet samt dobbeltbeskatningsoverenskomsten.

For så vidt angår udlodningen af det nævnte likvidationsprovenu skal dette behandles efter aktieavancebeskatningslovens regler, jf. ligningslovens § 16A, stk. 3, nr. 1, jf. svaret på spørgsmål 2. Ifølge selskabsskattelovens § 2, stk. 1, litra a, omfatter den begrænsede skattepligt kun gevinst på selskabets aktier, når afkastet vedrører et fast driftssted, herunder gevinst, tab og udbytte af aktier, der indgår i det faste driftssteds anlægskapital. Det er ikke oplyst, at A Limited skulle have et fast driftssted i Danmark. SKAT har derfor lagt til grund, at selskabet ikke har et fast driftssted i Danmark. SKAT finder på denne baggrund, at likvidationsprovenuet ikke er begrænset skattepligtigt til Danmark.

- SKAT finder således, at A Limited /(aktionærerne over A Limited) ikke er begrænset skattepligtig til Danmark af likvidationsprovenuet fra A SE eller af aktierne i datterselskaberne, idet det forudsættes, jf. det af repræsentanten oplyste, at der ikke foreligger planer om, at A SE eller de øvrige aktionærer skal videreudlodde "likvidationsprovenuet" eller aktierne i datterselskaberne.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.