Spørgsmål

Vil der kunne ske spaltning efter de objektive regler, inden der er gået 3 år efter, der er sket overdragelse ved succession. De overdragne anparter har af den tidligere ejer A været ejet i mere end 3 år?

Svar

Ja, se sagsfremstilling og begrundelse.

Beskrivelse af de faktiske forhold

B ApS er stiftet den 18/2 2006 ved en skattefri anpartsombytning af anparterne i D ApS, der blev stiftet kontant den 1/4 1998. Ved stiftelsen af B ApS var anparterne ejet af E (As ægtefælle), som kort efter ombytningen døde ved en ulykke.

A har erhvervet anparterne i B ApS via succession som følge af ægtefællens død. SKAT har givet dispensation til, at den tidligere skattefrie anpartsombytning, hvorved B ApS blev stiftet, kan opretholdes uanset den tidligere hovedaktionærs død.

SKAT har ligeledes givet tilladelse til, at [overdrage] anparterne i B ApS via succession jf. ABL § 34 (via gave), såfremt anparterne var overdraget senest den 31/12 2007. Overdragelsen af de pågældende anparter er sket den 21/12 2007.

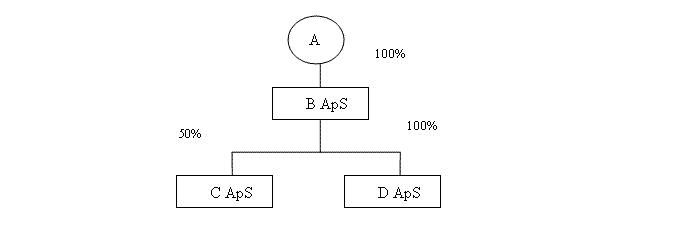

Struktur før overdragelse af anparter:

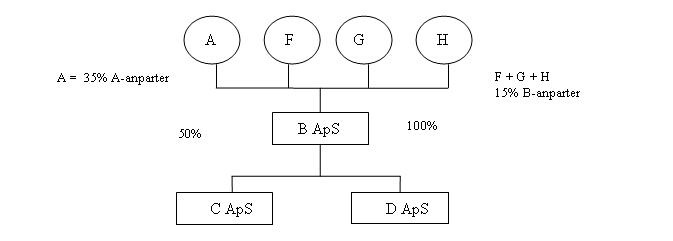

Forinden overdragelsen af anparterne til As børn den 21/12 2007, er anparterne blevet opdelt i A- og B-klasser. Det er således de nyudstedte B-anparter, der overdrages til As børn jf. nedenfor.

Struktur efter overdragelse af anparter:

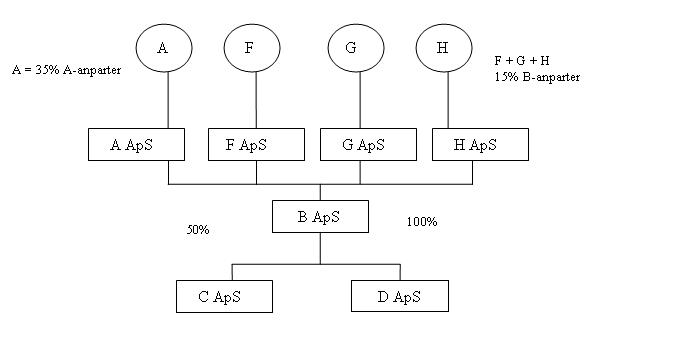

Efter overdragelsen af anparterne til As børn er det hensigten at foretage en anpartsombytning uden tilladelse af B ApS til et Nyt B ApS. Efterfølgende ophørsspaltes Nyt B ApS således, at A og hendes tre børn hver får sit 100% ejede holdingselskab.

Struktur efter aktieombytning og ophørsspaltning uden tilladelse:

Af det af SKAT tidligere givne bindende svar af 5. december 2007 (Skattecenter Aalborg) vedrørende værdiansættelsen fremgår, at det forhold, at A i mellemperioden (tidspunkt for succession som følge af den tidligere hovedanpartshavers (ægtefællens) død og indtil overdragelsen af B-anparterne til sine tre døtre) opdeler anparter i B ApS i A- og B-anparter kan ifølge fast praksis ikke medføre, at der er sket en sådan ændring af ejerforholdene via vedtægtsændring, at der kan statueres afståelsesbeskatning jf. hertil Ligningsvejledning for Selskaber og Aktionærer, afsnit S.G.2.3.1.2 Vedtægtsændringer.

Spørgsmålet har imidlertid været, om det forhold, at A i mellemperioden i forbindelse med opdeling af anparterne i A- og B-anparter tillægger A-anparterne en forlods udbytteret og ret til likvidationsprovenu kr. 3.975.000, skal anses for at være en sådan ændring af ejerforholdene via vedtægtsændring, at der kan statueres afståelsesbeskatning jf. hertil Ligningsvejledning for Selskaber og Aktionærer, afsnit S.G.2.3.1.2 Vedtægtsændringer.

Af det af SKAT tidligere givne bindende svar af 5. december 2007 (Skattecenter Aalborg) vedrørende værdiansættelsen fremgår, at da A på tidspunktet for opdelingen af anparterne i A- og B-anparter og tildeling af A-anparterne af en forlods udbytteret på og ret til likvidationsprovenu kr. 3.975.000, var eneaktionær, skete der ved transaktionen ikke en formueforrykkelse blandt anpartshaverne.

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Det er rådgivers vurdering, at idet der ved succession indtrædes i overdragers ejertid, anskaffelsessum mv., bør den påtænkte spaltning kunne gennemføres efter de objektive regler umiddelbart efter overdragelsen til døtrene.

Rådgiver har efterfølgende supplerende oplyst, at SKAT har givet tilladelse til, at anparterne i B ApS via succession jf. ABL § 34 (via gave), såfremt anparterne - af hensyn til værdiansættelsen - blev overdraget senest den 31/12 2007. Overdragelsen af de pågældende anparter er sket den 21/12 2007.

Rådgiver har efterfølgende supplerende oplyst, at A sidder i uskiftet bo, samt at der ikke har været oprettet testamente. Endvidere er oplyst, at overdragelsen af anparterne til As tre døtre ikke har udløst gaveafgift.

Kopi af gavebreve dateret 21/12 2007, samt kopi af vedtægter forud for og efter opdeling af anparterne i B ApS i A- og B-anparter, herunder en forlods udbytteret og ret til likvidationsprovenu kr. 3.975.000 til A-anparterne, er indsendt.

Rådgiver har endvidere indsendt nedenstående opgørelse over beregning af gaveafgift, passivpost og anparternes skattemæssige anskaffelsessum:

|

Opgørelse af gaveafgift ved overdragelse af B-anparter med succession |

|

F |

|

G |

|

H |

|

I alt |

|

Overdragelsessum, B-anparter, kurs 100 |

18.750 |

|

18.750 |

|

43.750 |

|

81.250 |

|

Betaling |

0 |

|

0 |

|

0 |

|

0 |

|

|

|

|

|

|

|

|

|

Gave |

18.750 |

|

18.750 |

|

43.750 |

|

81.250 |

|

Bundfradrag, 2007 |

-55.300 |

|

-55.300 |

|

-55.300 |

|

-165.900 |

|

Passivpost, jf. nedenfor |

0 |

|

0 |

|

0 |

|

0 |

|

|

|

|

|

|

|

|

|

Afgiftsgrundlag |

-36.550 |

|

-36.550 |

|

-11.550 |

|

-84.650 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gaveafgift, 15% heraf |

0 |

|

0 |

|

0 |

|

0 |

|

|

|

|

|

|

|

|

|

Opgørelse af passivpost |

|

|

|

|

|

|

|

|

Overdragelsessum |

|

|

|

|

|

|

81.250 |

|

Andel af skattemæssig, anskaffelsessum |

|

|

|

|

|

|

-81.250 |

|

|

|

|

|

|

|

|

|

Skattepligtig avance |

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

Passivpost, 20% heraf |

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

Samlet anskaffelsessum og tidspunkt |

|

|

|

|

Nom. værdi |

|

Ansk.sum |

|

Anskaffelsestidspunkt 1998 |

|

|

|

|

125.000 |

|

125.000 |

|

|

|

|

|

125.000 |

|

125.000 |

Ifølge rådgiver videreføres den oprindelige skattemæssige anskaffelsessum ved overdragelsen af B-anparterne til As tre døtre.

Rådgiver har ved mail af 28. januar 2008 supplerende oplyst, at A har fået samtlige anparter udlagt af dødsboet efter uskiftet bo fra E (den tidligere hovedaktionær). Endvidere har rådgiver i relation til anparternes skattemæssige anskaffelsessum og fordeling deraf oplyst, at værdien af selskabet B ApS er ansat til kr. 4.100.000 jf. bindende svar fra SKAT af 5. december 2007 (Skattecenter Aalborg).

Da A skal tillægges hele den nuværende værdi af selskabet, er værdien med undtagelse af den nominelle anpartskapital kr. 125.000 tillagt A-anparterne. Værdien af de overdragne B-anparter til As tre døtre udgør således 65% af kr. 125.000.

SKATs indstilling og begrundelse

Det bemærkes indledningsvist, at der i nedenstående besvarelse ikke er taget stilling til den skattemæssige spaltningsdato.

Yderligere bemærkes, at der i nedenstående besvarelse ikke er taget stilling til om en skattefri anpartsombytning med efterfølgende ophørsspaltning uden tilladelse vil kunne medføre en tilbagekaldelse af den tidligere givne tilladelse til skattefri anpartsombytning af anparterne i D ApS til det helejede holdingselskab, B ApS. Da der ved den pågældende skattefri anpartsombytning blev stillet et 3-årigt anmeldelsesvilkår, skal der til Skattecenter Ålborg gives meddelelse, såfremt en endnu en kombinationsomstrukturering (skattefri aktieombytning med efterfølgende ophørsspaltning) gennemføres efter de objektiverede regler.

For at kunne gennemføre en ophørsspaltning uden tilladelse af et selskab med flere aktionærer, der bliver eneaktionærer i hvert af de modtagende selskaber, er det ifølge Fusionsskattelovens § 15 a, stk. 1, en betingelse, at alle aktionærer har været selskabsdeltagere minimum tre år.

Af det fremsatte lovforslag L110 fremgik, at kravet om minimum tre års ejertid ikke kunne opfyldes via succession. Ejertid opnået via skattemæssig succession kunne - ifølge lovforslaget - ikke medregnes i den nødvendige ejertid.

Under udvalgsbehandlingen blev dette forhold drøftet, jf. L110, bilag 10 og ved afgivelse af betænkning, jf. L110, bilag 22, blev den oprindelige formulering af Fusionsskattelovens § 15 a, stk. 1, 7. pkt. fjernet fra lovforslaget (betænkningens § 3, nr. 14). Ved at fjerne den omtalte formulering og samtidig fastholde kravet om, at aktionærerne skal have været selskabsdeltagere i minimum tre år, accepteres det, at ejertid optjent ved succession kan medregnes ved opgørelsen af, om aktionærerne i selskabet har været selskabsdeltagere i mere end tre år.

I denne sag anses den nuværende hovedanpartshaver (via succession som følge af den tidligere hovedanpartshavers død) for at have succederet i den oprindelige anskaffelsestid i relation til anparterne i B ApS (via tilladelse til skattefri aktieombytning af anparterne i D ApS til det helejede holdingselskab, B ApS). Herved anses ejertidskravet i Aktieavancebeskatningslovens § 36A, stk. 4 jf. stk. 1, og Fusionsskattelovens § 15 a, stk. 1, for opfyldt.

Ved overdragelse af B-anparterne i B ApS til hovedaktionærens børn efter reglerne om familiesuccession jf. aktieavancebeskatningslovens § 34, anses ejertidskravet i Fusionsskattelovens § 15 a, stk. 1, for opfyldt. Se hertil tillige SKM2007.921.SR.

I denne sag kan ejertid optjent ved succession (både for den nuværende hovedaktionær og hendes tre døtre) medregnes ved opgørelse af, om anpartshaverne i selskabet har været selskabsdeltagere i mere end tre år.

SKAT indstiller på denne baggrund, at spørgsmålet besvares med et "JA", idet der ved besvarelsen ikke er taget stilling til:

- om den gennemførte vedtægtsændring kan medføre afståelsesbeskatning,

- hvordan der ved successionen skal forholdes med fordeling af købesummen,

- hvorvidt udbyttebegrænsningsreglen i medfør af fusionsskattelovens §15a, stk. 8, er iagttaget

- om der er øvrige forhold, der kan hindre succession i medfør af ABL §34, herunder bl.a. "pengetanksreglen".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Svaret er bindende for skattemyndighederne i følgende periode

I 5 år, der regnes fra modtagelsen af svaret jf. Skatteforvaltningsloven § 25, stk. 1.